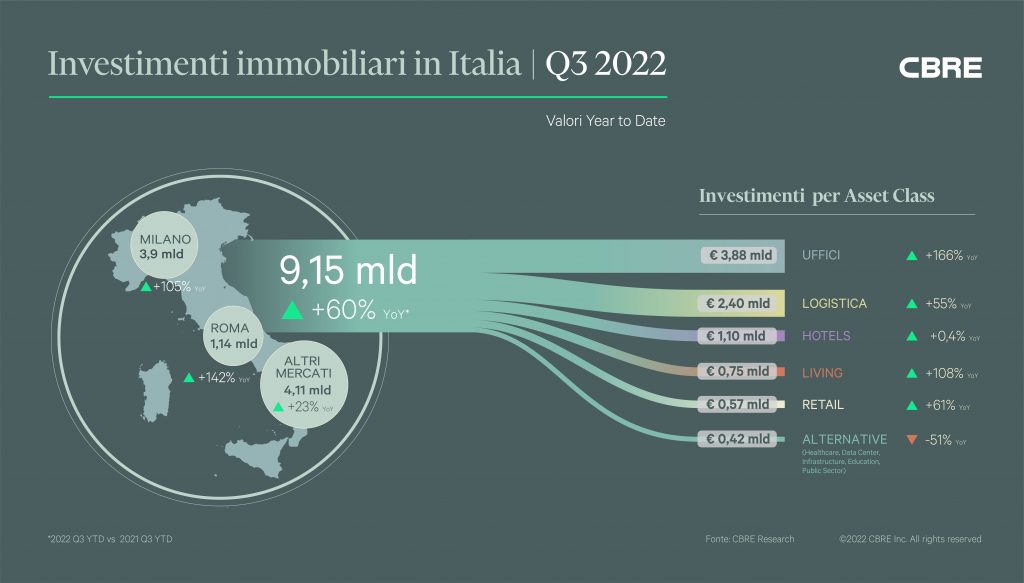

I primi nove mesi del 2022 si chiudono, per il Commercial Real Estate, con un volume di investimenti pari a 9,1 miliardi di euro, in crescita del 60% rispetto allo stesso periodo del 2021. Il trimestre, nello specifico, ha fatto registrare circa 2,96 miliardi di euro investiti, in crescita del 5% rispetto al trimestre precedente e del 26% rispetto al Q3 2021.

Le transazioni registrate negli ultimi dodici mesi sono state pari a 13,9 miliardi, confermando il forte recupero delle attività d’investimento nel post-pandemia.

Il trimestre è stato tuttavia caratterizzato da una riduzione della leva finanziaria sulle nuove operazioni e da un aumento dei costi di finanziamento. L’assetto più restrittivo della politica monetaria si sta infatti progressivamente traducendo nell’aumento dei tassi di interesse a lungo termine. L’incertezza geopolitica ed economica causa maggiori difficoltà nel reperire risorse finanziarie che possano sostenere investimenti a rendimenti di mercato per la maggior parte degli investitori istituzionali e privati.

Il trimestre segna un nuovo record per volume transato per l’asset class Uffici, che fa registrare 1,7 miliardi circa di investimenti, con un totale di 3,9 miliardi da inizio anno.

Le buone performance del mercato degli uffici sono da attribuire al forte recupero degli investimenti, iniziato nella seconda metà del 2021, e alimentato dalla forte domanda di spazi di qualità con elevati standard ESG da parte degli occupier. Nonostante il vivace mercato delle locazioni, gli investimenti nel mercato degli uffici nei prossimi mesi saranno probabilmente interessati da un rialzo dei rendimenti, in particolare dovuto all’aumento del costo del debito e alla volatilità del costo delle materie prime per gli investimenti con risk-profile value add e al rialzo dei tassi d’interesse sul risk-profile core. Questo contesto potrebbe rallentare l’immissione di nuovo prodotto sul mercato e conseguentemente i volumi previsti per la prima metà del 2023.

Più lenta l’attività per l’asset class Retail, che fa registrare un volume di 67 milioni, molto più contenuto rispetto ai trimestri precedenti, raggiungendo 565 milioni di euro da inizio anno. Nonostante l’aumento del prodotto disponibile sul mercato, soprattutto out of town, e il continuo recupero dei fatturati dei retailer rispetto ai risultati pre-pandemia, i nuovi investimenti sono ostacolati dalla limitata disponibilità di finanziamento verso il settore e dalla crescita dei costi di financing.

Sul mercato High Street l’interesse degli investitori si concentra soprattutto su immobili cielo-terra mixed-use, ma anche questo segmento rimane frenato dall’aumento del costo del debito, che causa un difficile incontro delle aspettative di prezzo di domanda e offerta. Si conferma l’interesse per il nostro mercato da parte di long-term-investors, in alcuni casicon basso ricorso alla leva finanziaria.

La pipeline fa pensare ad una chiusura dell’anno più positiva, grazie anche alla presenza di investitori newcomer, che iniziano ad affacciarsi sul mercato e questo è un buon segnale per il prossimo anno.

L’asset class Hotels supera il miliardo di euro di investimenti da inizio anno, registrando per il trimestre un volume pari a 370 milioni. L’interesse degli investitori verso questo settore è alimentato dall’ottimo recupero delle performance alberghiere registrato durante la stagione estiva, in particolare per il segmento leisure e nel segmento resort. L’attività di sviluppo in essere nel settore lusso ed extra lusso e le aperture di catene alberghiere internazionali di questa fascia fanno sperare in una pipeline di investimenti ambiziosa per i prossimi 12/18 mesi.

Buone le performance anche per la Logistica, che in questo trimestre fa registrare 600 milioni di investimenti, con un totale di 2,4 miliardi da inizio anno.

Nonostante il rallentamento delle operazioni d’investimento osservato a inizio trimestre, provocato dall’incertezza macroeconomica e dall’innalzamento dei tassi di interesse, il mercato continua a registrare transazioni strategiche, in particolare in mercati primari con forti fondamentali come quelli di Milano e Roma. Gli investitori puntano principalmente a operazioni core plus e value-add, in grado di assorbire più facilmente l’aumento del costo del debito, mentre si riduce la propensione a investire in opportunità core a causa del divario di aspettative tra domanda e offerta. Rimane ottimistica la percezione dei fondamentali del mercato letting, grazie agli importanti volumi assorbiti nel quarter, soprattutto grazie a nuovo prodotto speculativo assorbito rapidamente.

I volumi di investimento per il settore Living si chiudono nel Q3 a 106 milioni, portando il totale da inizio anno a 750 milioni. Il trimestre è stato caratterizzato da un rallentamento degli investimenti, soprattutto nel segmento value-add. La domanda resta comunque molto forte per i segmenti Multifamily e Built-to-sell. Gli investitori cercano location prime, dove i valori attesi di exit avranno maggiore possibilità di coprire i recenti aumenti dei costi di costruzione. Al tempo stesso, periferia e primo hinterland sono le aree in cui si distribuiscono la maggior parte delle opportunità d’investimento, in particolare se ben connesse dai servizi di trasporto pubblico locale. Anche il segmento dell’Affordable Housing, se declinato nel Multifamily, può suscitare l’interesse di asset manager con tasche di capitale aperte alla componente social, disponibili ad entrare nel mercato italiano che offre rendimenti più attraenti di molti paesi europei.

Prosegue la crescita del mercato dello Student Housing, che vede l’apertura dei primi studentati di nuova generazione, registrando ottimi risultati sia in termini di occupancy che di monthly rates, lasciando intravedere buone prospettive di crescita dei canoni. La pipeline dei nuovi sviluppi è promettente, ma ancora insufficiente a colmare il gap con i principali paesi europei. I mercati più importanti sono Milano, Firenze, Bologna e Torino, con Roma e Padova che scontano ancora poca attenzione da parte degli investitori istituzionali nonostante la scarsa offerta.

I grandi portafogli residenziali e di Studentati suscitano grande interesse nel mercato, tuttavia il prodotto disponibile, in questo momento, rimane ancora molto limitato nonostante l’attività in corso.

Per quanto riguarda il settore Alternative, il volume delle transazioni in questo trimestre è stato pari a 95 milioni, per un totale di 420 milioni da inizio anno. In questo momento nel settore si registra una certa scarsità di prodotto e un atteggiamento attendista degli investitori su tutte le principali asset class (infrastrutture per le telecomunicazioni, Healthcare, Data Centre), che ha portato anche all’allungamento di alcune procedure attualmente in corso. La pipeline degli investimenti rimane comunque consistente, benché il forte interesse degli investitori sarà ancora chiamato a scontrarsi con una limitata disponibilità di prodotto. L’attività di sviluppo, in particolare di Data Centre, continua ad accelerare, come evidenziato dalle importanti acquisizioni di terreni. Il lancio sul mercato di alcuni prodotti Up&Running avvenuto a settembre, anche lato Healthcare, potrà poi dare ulteriori indicazioni nel corso del prossimo trimestre relativamente a potenziali tendenze al repricing che, al momento, non sono state riscontrate.

“Il Q3 è stato caratterizzato da un atteggiamento attendista da parte degli investitori core, tuttavia i risultati del terzo trimestre del 2022 sono stati raggiunti grazie a un importante contributo da parte di investitori istituzionali domestici e a grandi operazioni full-equity in mercati prime e principalmente nel settore Uffici. L’outlook per i volumi di investimento a fine dell’anno resta positivo, con una chiusura attesa sopra i livelli registrati nel 2021. Parallelamente, il deterioramento delle condizioni di accesso al credito sta portando a un ampliamento del gap tra le aspettative di prezzo di venditori e potenziali acquirenti, registrando un trend di repricing, trasversale a tutte le principali asset class, con maggiore impatto su Logistica e Uffici. Questo ha provocato un rallentamento delle operazioni che potrà causare una riduzione dei volumi di investimento nel corso dei primi mesi del 2023.” dichiara Silvia Gandellini, Head of Capital Markets & A&T High Street Landlord di CBRE Italy.

Fonte : CBRE

Le mie ricette per la real estate community

Le mie ricette per la real estate community