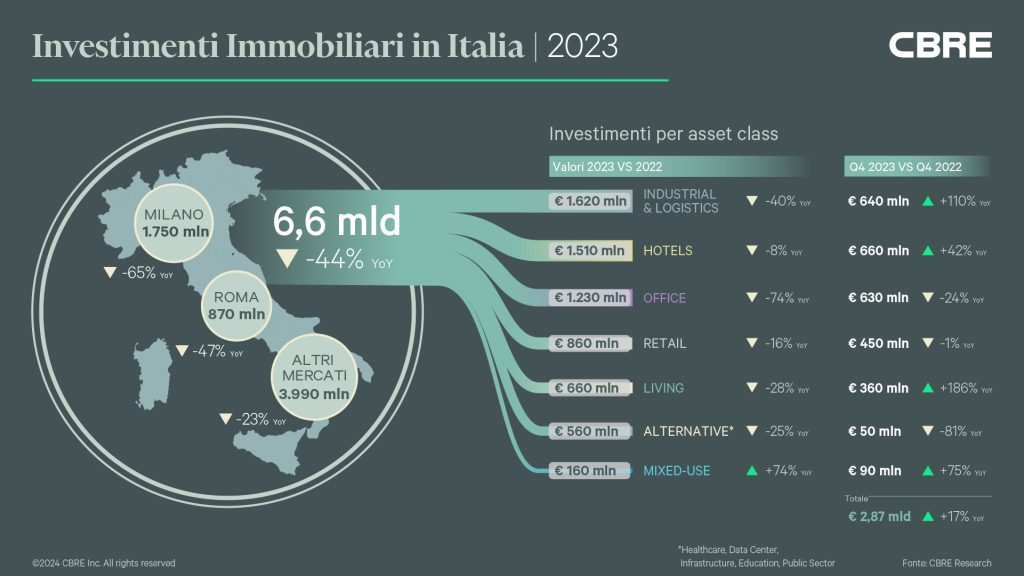

Il 2023 si chiude con segnali di miglioramento dopo un anno particolarmente difficile per il commercial real estate. Nonostante i volumi di investimento siano stati pari a 6,6 miliardi di euro da inizio anno (in calo del 44% rispetto all’anno precedente), il quarto trimestre segna un marcato recupero, in crescita sul trimestre precedente e portandosi a quota 2,87 miliardi di euro, un risultato che segna un incremento del +17% rispetto a quello dello stesso periodo dello scorso anno.

Gli investimenti rimangono comunque frenati dal persistere del divario sulle aspettative di prezzo degli investitori tra domanda e offerta. Nonostante il rallentamento dell’inflazione rafforzi la prospettiva di una normalizzazione delle politiche monetarie, il processo di repricing osservato a partire dalla seconda metà del 2022 non si è ancora del tutto concluso e continuerà probabilmente a costituire un ostacolo per la chiusura di nuovi investimenti nel corso della prima metà del 2024.

“Il 2023 è stato un anno molto sfidante per il settore immobiliare, ma l’ultimo trimestre del 2023 che concentra il 43% del volume annuale è un segnale incoraggiante – afferma Silvia Gandellini, Head of Capital Markets and Head of A&T High Street di CBRE Italy. “Le buone performance da parte degli occupier hanno continuato ad attrarre l’interesse degli investitori su tutte le asset class del commercial real estate italiano, alimentando così una diversificazione degli investimenti. Nonostante ci aspettiamo di vedere ancora nei prossimi mesi un repricing, correlato alla disponibilità e al costo del debito, siamo fiduciosi in una ripresa del mercato degli investimenti nella seconda metà del 2024”.

In questo contesto, l’asset class Office è stata la più impattata in termini di riduzione dei volumi d’investimento, soprattutto a causa dei timori relativi alle performance del mercato occupier nei distretti periferici. L’interesse degli investitori, infatti, si è concentrato nei mercati prime, su immobili con capital value sottomercato e canoni di locazione con ottime possibilità di crescita. Le prospettive per il settore rimangono comunque positive, grazie alla tenuta dei fondamentali del mercato occupier, come confermato dai livelli di assorbimento registrati durante l’ultimo trimestre e nel corso del 2023.

Anche il mercato Industrial & Logistics ha visto un’importante riduzione dei volumi d’investimento rispetto ai valori record del biennio precedente, tuttavia superiori alla media storica del settore, segnando il risultato migliore tra tutte le asset class del commercial real estate italiano. I fondamentali del mercato occupier italiano continuano a essere molto positivi, sostenendo l’ingresso di nuovi investitori e favorendo attività di sviluppo speculativo. Anche in questo caso si riscontra la ricerca di opportunità d’investimento di dimensione più ridotta, per fare fronte alla contingente minore liquidità disponibile sul mercato. Investimenti con possibilità di rent reversion è un requisito ormai fondamentale per le operazioni core, così quanto i requisiti ESG sempre più ritenuti essenziali.

Nel 2023 il mercato Hotels risulta a poca distanza la seconda asset class per volume investito, allineato al 2022, in particolare grazie agli ottimi risultati del quarto trimestre dell’anno. A questo risultato hanno contribuito importanti operazioni a livello corporate, le acquisizioni di trophy asset e un coinvolgimento crescente di investitori istituzionali, a cui si accosta anche un aumento del numero di operazioni in vacant possession. Il sostegno delle performance, in particolare nei segmenti alti di mercato, grazie all’aumento delle presenze straniere, continua ad alimentare la dinamica degli investimenti in questa asset class. Abbiamo registrato numerosi investimenti di medie e piccole dimensioni, che mostrano vivacità di mercato anche in location secondarie e adatte a operatori con differente posizionamento.

Il segmento Living rimane invece improntato prevalentemente su operazioni di sviluppo value-add, nei mercati primari. Da una parte la domanda di abitazioni in affitto rimane molto elevata e continua a sostenere aumenti dei canoni, anche a causa del rallentamento delle compravendite di abitazioni dovuto all’aumento dei costi dei mutui e dall’altra la decompressione dei rendimenti a cui si è assistito nell’ultimo anno rende maggiormente redditizia la soluzione della vendita frazionata di appartamenti. Il segmento dello student housing continua a incontrare l’interesse degli investitori nei mercati consolidati, ma rimane ancora bassa l’attività di sviluppo di nuovi studentati nelle città universitarie italiane minori. L’interesse degli investitori nel Living continua a essere alimentato anche dalle opportunità di investimento a impatto sociale offerte da questo settore, con possibilità di rispondere anche ai requisiti dell’Art. 9 della Sustainable Finance Disclosure Regulation.

Questo aspetto sostiene anche gli investimenti nel segmento Alternative, dove le operazioni continuano a concentrarsi nel segmento healthcare e in altri settori di importanza strategica, come telecomunicazioni e data center, rispondendo all’esigenza degli investitori alla ricerca di opportunità d’investimento ancorate a trend di lungo periodo e ad ambiti di pubblico interesse.

Infine, nel settore Retail rimane alto l’interesse da parte dei net lease buyer per medie superfici affittate a operatori di primario standing, di lunga durata e con minime attività di property management. Nel corso dell’anno è aumentato l’interesse per i centri commerciali, prevalentemente per mano di investitori opportunistici newcomer, che vedono ottime opportunità di acquisto a sconto, in particolare su centri medio grandi con ottimi fondamentali e dominanti nei loro bacini di riferimento. Nel segmento high street l’attività d’investimento rimane invece contenuta, complice la mancanza di prodotto disponibile sul mercato, nonostante il pricing raggiunto dalle operazioni registrate confermi un forte appetito per negozi e immobili mixed-use in corrispondenza delle vie commerciali di maggiore prestigio, soprattutto da parte di investitori privati e family office.

Fonte : CBRE

Le mie ricette per la real estate community

Le mie ricette per la real estate community