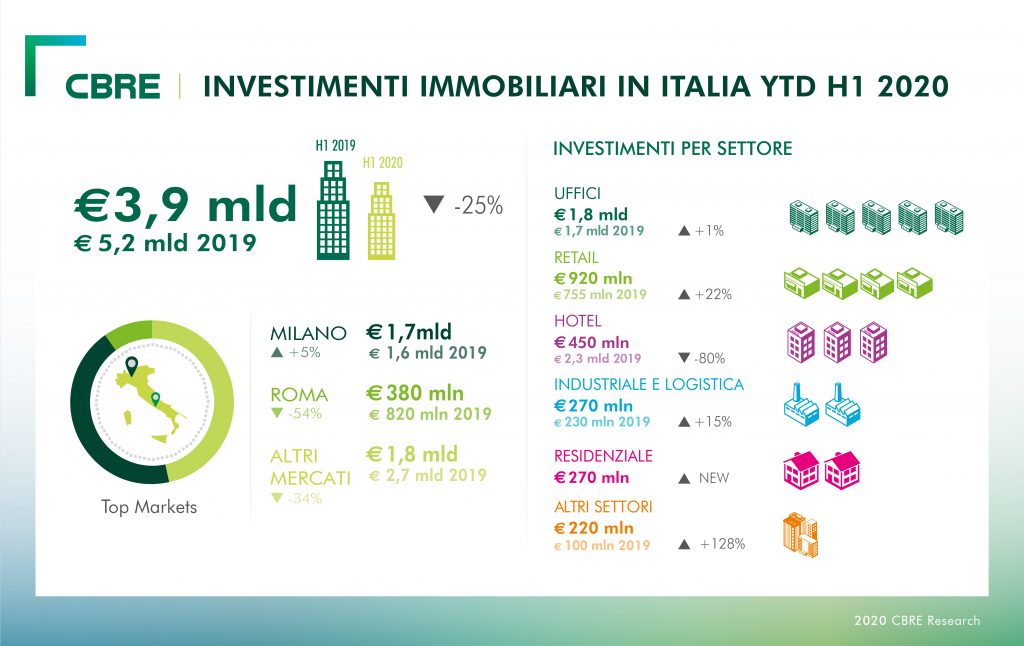

Il volume degli investimenti nel Commercial Real Estate in Italia, nel primo semestre del 2020, si attesta a quota 3,9 miliardi di euro, in lieve calo rispetto allo stesso periodo dell’anno precedente. Il secondo trimestre del 2020, infatti, ha fatto registrare investimenti per 2 miliardi di euro.

“Gli effetti dell’emergenza COVID-19 non si sono ancora pienamente manifestati e bisognerà attendere i prossimi trimestri per avere un quadro chiaro della situazione nel settore, ma i dati mostrano performance migliori rispetto a quanto ipotizzato all’inizio del lockdown, sostenute soprattutto dal carry over di operazioni iniziate in una fase precedente, che giungono adesso a compimento” dichiara Alessandro Mazzanti, CEO di CBRE Italy.

Si conferma, nel frattempo, la tendenza al “flight to quality” prevista nei mesi precedenti: l’interesse degli investitori è, al momento, concentrato più sui prodotti core che su quelli value-add. Inoltre, rispetto alla media osservata dal 2015 a oggi, è in calo la quota di mercato detenuta dagli investitori stranieri, che passa dal 70% circa al 45%: la componente domestica ha giocato, in questo semestre, un ruolo chiave (55%), soprattutto per il peso di alcune grandi operazioni legate alle asset class Uffici e Retail.

Buoni i risultati del settore Uffici, che chiude il trimestre a 1,2 miliardi di euro investiti. L’asset class raggiunge quindi, al primo semestre 2020, un volume pari a 1,8 miliardi, in lieve crescita rispetto allo stesso periodo del 2019. Il compartoha tratto beneficio dalle numerose operazioni nate prima dell’emergenza COVID-19 e conclusesi in questo semestre. In pipeline ci sono alcune operazioni, ma si riscontra un generale rallentamento degli investitori tranne che per prodotti core. Protagonista assoluta degli investimenti è ancora Milano, che detiene il 72% del totale con 1.3miliardi investiti, mentre la capitale è stata interessata da investimenti per 280 milioni.

La fine dell’emergenza non ha, infine, risolto i dubbi legati al take-up e alla quantità di spazio che gli occupier chiederanno in futuro: per avere risposte certe e capire dunque l’atteggiamento degli investitori sul fronte del rischio di tenancy e vacancybisognerà attendere i prossimi mesi e, probabilmente, il 2021.Si osserva infatti un momentaneorallentamento delle ricerche da parte deglioccupierche, unito ai ritardi dovuti al periodo di lockdown,ha portato nella prima metà dell’anno a una riduzione dei volumi di assorbimento del 31% a Milano e del 70% a Roma rispetto allo stesso periodo del 2019.

Anche il settore Retail mostra una buona performance complessiva, per un totale di oltre 920 milioni investiti nel primo semestre, risultato dovuto prevalentemente ai deal di portafoglio del primo trimestre. Nel comparto prevale in questo momento un atteggiamento cauto da parte degli investitori, in attesa di un assestamento degli impatti dell’emergenza Covid-19 in termini di riaperture e performance delle attività commerciali. Le aspettative per i prossimi mesi rimangono comunque positive, in particolare grazie all’avanzamento dei processi di ristrutturazione di grosse catene operanti nella grande distribuzione organizzata.

Buon semestre per il settore Hotels, che si riallinea ai volumi precedenti all’anno record 2019, raggiungendoquota 450 milioni. L’operazione più importante del secondo trimestre è stata la vendita dell’Hotel Bauer & Palazzo a Venezia da parte del fondo Elliott all’austriaca Signa. Anche per questa asset class tutte le transazioni concluse, comunque, sono nate in un periodo precedente all’emergenza e sono classificabili come value-add, in quanto legate a profonde ristrutturazioni o conversioni da altri usi.

Il settore alberghiero è stato colpito duramente dalla crisi legata alla COVID-19 in un momento di forte crescita,tuttavia l’interesse nei suoi confronti rimane ancora molto elevato. La stagione estiva sarà di certo fondamentale per comprendere come il settore sta rispondendo alla fase post-emergenza, ma gli operatori stanno già riscontrando segnali positivi relativamente alla componente domestica del turismo leisure, tuttavia fatta da prenotazioni last-minute. Occorrerà un periodo di tempo maggiore per assistere a una piena ripresa, in particolare per quanto riguarda la domanda internazionale europea e, soprattutto, intercontinentale, componente trainante dei principali mercati leisuree business nazionali.

Nel corso di questo semestre si sono osservati anche i primi grandi investimenti istituzionali nel comparto Residenziale in Italia, per un totale di circa 270 milioni di euro da inizio anno. Questa asset class, già da diversi anni interessata da una significativa crescita su scala globale, viene attualmente percepita dagli investitori come uno degli ambiti di investimento più sicuri in un contesto di generalizzata incertezza legato alla situazione Covid-19.

La mancanza di prodotto stabilizzato, caratteristica tipica del mercato italiano, viene in questo momento compensata da investimenti di natura value-add concentrati prevalentemente negli ambiti di trasformazione urbana della città metropolitana di Milano, a cui si aggiungono deal di portafoglio riguardanti iniziative di sviluppo in parte già completate.

Per la Logistica semestre sostanzialmente in linea con i volumi dello stesso periodo dello scorso anno (270 milioni di investimenti da inizio anno), un risultato che sconta comunque i ritardi accumulati durante il periodo di Lockdown.

Durante il secondo trimestre i deal core hanno continuato a caratterizzare il comparto logistico, anche grazie al sostegno dato da condizioni di accesso al credito, che stanno sostanzialmente tornando a condizioni simili al periodo pre-Covid per le iniziative con un basso profilo di rischio.

Si conferma il forte interesse degli investitori per questa asset class, percepita in questo momento, assieme al residenziale, come uno dei settori più sicuri su cui investire. Sono state infatti avviate nuove operazioni di investimento anche durante il periodo di lockdown, che ampliano ulteriormente la già consistente pipeline attesa per la seconda metà dell’anno in corso.

Il lockdown, dunque, ha finora prodotto effetti meno dirompenti del previsto sebbene sia ancora prematuro e complesso fare previsioni sugli impatti futuri dell’emergenza sul mercato del CRE. I prossimi mesi saranno fondamentali per comprendere al meglio le conseguenze del periodo appena trascorso, ma non è da escludere che il 2020 si mostri più resiliente rispetto alle aspettative.

Scarica l’infografica

Fonte : Company

Le mie ricette per la real estate community

Le mie ricette per la real estate community