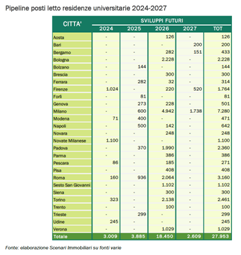

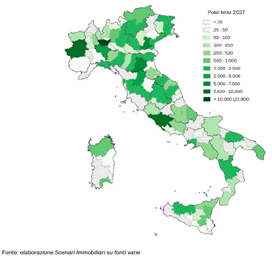

Oggi in Italia ci sono oltre 85.000 posti letto per studenti, con una crescente presenza di strutture di student housing moderne e gestite da operatori specializzati in linea con gli standard internazionali. Nei prossimi tre anni questo numero si incrementerà di circa 28.000 posti letto, con la maggior parte delle aperture di nuove strutture previste nel 2026, per arrivare a un’offerta che complessivamente supererà le centomila unità entro il 2027. Dal momento che il numero degli studenti presso le università tradizionali è atteso stabile nel breve periodo e che la quantità di offerta di alloggi per studenti è prevista in crescita, si stima che il tasso di copertura possa raggiungere il 15 per cento entro tre anni, limitando il divario nazionale con la media europea. Questi alcuni dei dati che emergono dal Rapporto ‘Lo student housing da mercato di nicchia a comparto maturo’, presentato nel corso del convegno ITALIA CHIAMA EUROPA – Il futuro degli studentati al 2030 e realizzato da Scenari Immobiliari per Re.Uni, l’associazione che riunisce i tre principali player del settore student housing italiano (Camplus, CampusX e Joivy) e bedStudent.

“In Italia – ha dichiarato Mario Breglia, presidente di Scenari Immobiliari – il settore dello student housing si dimostra un asset class in forte evoluzione, con un alto potenziale di investimento e diversificazione a livello geografico. Inoltre, l’attuale divario tra l’offerta esistente e la crescente domanda di alloggi universitari sta creando una grande opportunità per gli investitori immobiliari. L’attrattività del settore è confermata dal sempre più alto numero di sviluppatori, player e operatori di mercato. In particolare, gli studentati in pipeline si caratterizzano per una struttura degli investitori che vede attori diversi coinvolti, perlopiù fondi immobiliari o società straniere di investimento”.

“L’interesse nel business degli alloggi per studenti fuorisede – ha affermato Francesca Zirnstein, Direttore Generale di Scenari Immobiliari – è in crescita e ora occupa una fetta importante degli investimenti nel comparto residenziale, pari a circa il 45 per cento. Lo student housing rappresenta una delle principali asset class di investimento alternativo nell’immobiliare e in grado di offrire rendimenti molto interessanti, grazie a una domanda in costante aumento. Un ulteriore incentivo per investire nello student housing arriva dal Piano Nazionale di Ripresa e Resilienza (PNRR), questo investimento con fondi pubblici rappresenta un’ottima opportunità per i soggetti privati” e un banco di prova per le capacità di collaborazione dell’industria immobiliare e di verifica della qualità di chi gestisce le residenze.

“L’associazione Re.Uni è pienamente consapevole che il mercato delle residenze universitarie sta attraversando un momento di grande fermento e interesse, anche internazionale. Pensiamo quindi che sia necessario mettere in campo le risorse di gestori specializzati, competenti e attenti alle esigenze dello studente, per rispondere al meglio a questa esigenza reale di posti letto, anche grazie a una compiuta collaborazione tra soggetti privati e pubblici” ha affermato Maurizio Carvelli, Presidente Re.Uni. “Abbiamo scelto di lanciare pubblicamente l’associazione attraverso una ricerca perché spesso sul settore si presentano dati non corretti, soprattutto sui costi e sui posti letto, e riteniamo fondamentale lavorare partendo da dati reali perché solo così possiamo fare il bene degli studenti e del loro diritto allo studio. Proprio su questo il nostro lavoro si concentrerà nei prossimi anni perché solo con una vera riforma della legge per il diritto allo studio possiamo garantire più posti letto e quindi anche prezzi più competitivi che siano rispondenti alle esigenze di tutti gli studenti e le loro famiglie. Avendo come duplice obiettivo sia quello di allargare gli scritti all’associazione, che oggi è composta dai soci fondatori Camplus, Campus x, Joivy e del primo nuovo associato, bedstudent, sia quello di dialogare con investitori, enti pubblici e Ministero per garantire al sistema universitario un mercato dello student-housing all’altezza” ha concluso Carvelli.

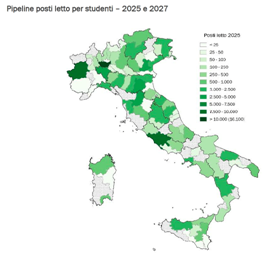

I nuovi progetti residenziali per studenti

L’attività immobiliare prevista nei prossimi anni verrà sviluppata nei principali poli universitari del nord: Milano, Torino, Padova e Bologna confermano il loro ruolo primario mentre Roma e Firenze acquisiscono maggiore rilevanza.

Gli sviluppi previsti restituiranno una geografia della residenzialità per studenti universitari non omogenea, oltre il 75 per cento dei posti letto saranno sviluppati nelle regioni settentrionali, meno del cinque per cento nei territori del Mezzogiorno e la restante quota, circa il venti per cento, nelle regioni del Centro Italia.

È interessante notare, oltre alle città citate in precedenza, l’interesse per i capoluoghi secondari come Aosta, Bolzano e Bergamo, parallelamente si evidenzia la necessità di espandere i territori consolidati allargando il perimetro comunale verso contesti urbani provinciali come Sesto San Giovanni e Novate Milanese.

Questa distribuzione non omogenea dei posti letto in pipeline aumenterà il divario tra i poli universitari del Nord e quelli del Mezzogiorno, incidendo sul calo significativo di iscrizioni nelle università del Sud il cui il tasso di copertura dei posti letto è sotto la media nazionale (8,8 per cento).

Gli investimenti negli alloggi per studenti fuori sede

Grazie a investimenti pari a circa 210 milioni di euro nell’ultimo trimestre del 2023, di cui poco più di 180 milioni di euro localizzati a Milano (erano stati 130 milioni nel trimestre precedente), e un volume complessivo di settecento milioni di euro (pari all’undici per cento circa del totale), le asset class residenziali continuano ad essere catalizzatori di interesse per investitori, operatori e sviluppatori dei fondi di private equity che operano nel mercato immobiliare nazionale, soprattutto per i comparti Build to Rent (BtR), Build to Sell (BtS) e student housing.

Le tematiche legate al vivere contemporaneo e le nuove esigenze connesse al tema dell’abitare sostengono l’interesse degli investitori anche per quanto riguarda gli alloggi per gli studenti fuori sede, l’eterogeneità della domanda di riferimento ha portato gli investimenti a raggiungere quota 315 milioni di euro rappresentando il 45 per cento dei volumi complessivi riferiti al comparto residenziale. Più del 70 per cento del capitale investito in studentati ha origine straniera.

L’interesse nel comparto è confermato dalla crescita del numero di operatori e dalla eterogeneità degli investitori coinvolti: lo student housing e i rendimenti attesi sono strumenti necessari per rendere bilanciato un portafoglio immobiliare, soprattutto grazie al consolidarsi, specialmente a livello locale, dei fondamentali in termini di domanda sia attuale che futura. L’Italia segue quanto già consolidato in altri Paesi europei: il branding e l’affidabilità di soggetti istituzionali svolgono un ruolo fondamentale per strutturare e formare le varie parti interessate, sia lato istituzioni che, per quanto riguarda l’utilizzatore finale, la correlazione e l’accrescimento che deriva dal settore dell’ospitalità, reali moltiplicatori per il comparto destinato agli studenti. La residenzialità per studenti fuori sede è, a tutti gli effetti, un’infrastruttura immobiliare, la fotografia attuale mostra una copertura territoriale di posti letto estremamente eterogenea, confermando le diverse velocità di crescita e di adattamento sul territorio italiano.

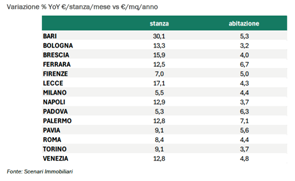

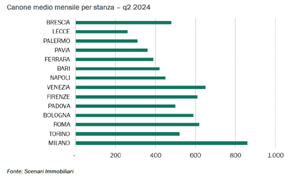

Gli affitti nelle città universitarie

Nel corso dell’ultimo anno, i canoni d’affitto nelle città a forte vocazione universitaria come (Bari, Bologna, Brescia, Ferrara, Firenze, Lecce, Milano, Napoli, Padova, Palermo, Pavia, Roma; Torino e Venezia) hanno registrato variazioni positive: affittare una stanza costa mediamente il 12 per cento in più rispetto agli scorsi dodici mesi mentre l’incremento dei canoni nelle zone semicentrali è aumentato di poco meno del cinque per cento. Bari è la città con la variazione più elevata, sopra al 30 per cento, Lecce, Brescia e Bologna performano sopra la media riportando incrementi compresi tra il 15 e il 13 per cento mentre Padova, Firenze e Milano aumentano di percentuali più contenute, confermando la maturità del mercato stesso. Di contro l’incremento dei canoni del libero mercato è più omogeneo rispetto ai 14 capoluoghi individuati, spiccano le città di Palermo e Ferrara che, nell’ultimo anno, riportano interessanti incrementi in termini di iscritti e immatricolati ai corsi universitari.

Per poter affittare una stanza singola nei quartieri universitari della città di Milano viene richiesto mediamente 10mila euro all’anno, corrispondenti a circa 340 €/mq/anno (ovvero 860 €/stanza/mese), per la zona di Missori la richiesta arriva fino a 1.000 €/stanza/mese. La seconda città per livello elevato di canone è Venezia con 260 €/mq/anno (650 €/stanza/mese). In queste due città il canone per una stanza singola è circa il 45 per cento (per Milano) e il 18 per cento (per Venezia) superiore a quanto richiesto dal libero mercato, l’incremento negli ultimi 5 anni è rispettivamente del 18 e del 17 per cento.

L’offerta immobiliare residenziale per studenti in Italia

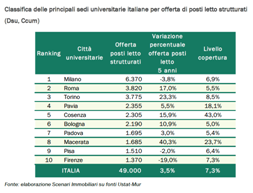

In Italia l’offerta abitativa a carattere istituzionale rivolta a studenti universitari, ovvero quella delle residenze convenzionate con gli organismi regionali per il Diritto allo studio (Dsu), e delle residenze presso i Collegi universitari di merito (Ccum), vede una componente più numerosa nei posti letto offerti dai Dsu, che erogano servizi rivolti allo studente attraverso appositi fondi regionali. Dei 49mila posti letto in studentati presenti su tutto il territorio nazionale, quelli erogati da Dsu sono poco meno di 44mila, quasi il 90 per cento dell’offerta complessiva, a cui si aggiungono i poco più di 5mila posti letto presso i Collegi universitari di merito (Ccum). In rapporto al numero di studenti fuorisede, la copertura dei posti letto offerti dal mondo strutturato si attesta al 7,3 per cento. Tra le città del nord Italia, Pavia mostra una dimensione dell’offerta di molto superiore alla media ma ancora al di sotto del benchmark considerato adeguato, Torino mostra dei livelli di poco superiori al dato nazionale mentre città come Padova, Milano e Bologna confermano la loro capacità attrattiva a fronte di una attività immobiliare legata alla sfera sociale ancora poco adeguata.

Fonte :Company

Le mie ricette per la real estate community

Le mie ricette per la real estate community